Inhalt

Wer als Anleger derzeit an den chinesischen Aktienmarkt denkt, dem dürften wohl kaum positive Gedanken durch den Kopf gehen. Tatsächlich wird aktuell keine Region aus Investorensicht so kritisch beäugt wie das Reich der Mitte. Grund dafür ist vordergründig natürlich die miserable Kursentwicklung chinesischer Unternehmen: Die Tech-Giganten Alibaba und Tencent, die die internationale Wahrnehmung dominieren, haben in den vergangenen drei Jahren 68 bzw. 54% an Wert verloren. Der amerikanische Tech-Index NASDAQ 100 steht im selben Zeitraum mit fast 40% im Plus.

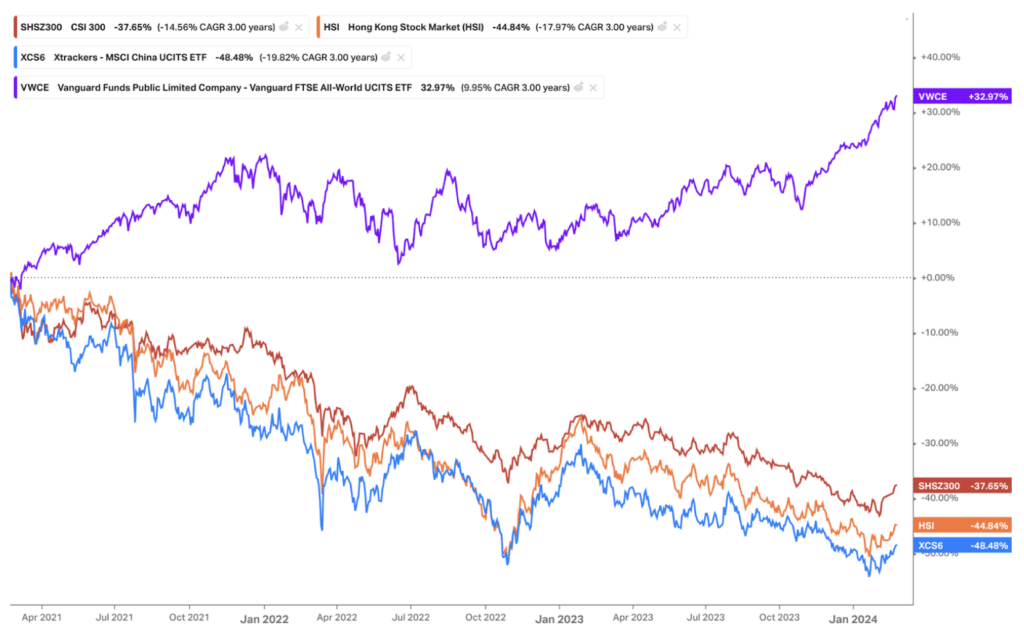

Die spektakulär schlechte Performance ist aber keinesfalls ein reines Branchenproblem. Sämtliche Aktienindizes mit signifikanter China-Exposure zeichnen ein ähnliches Bild: Während sich die globalen Aktienmärkte von Zinsanhebungen, Post-Corona-Belastungen und konjunkturellen Dellen erholt haben und jüngst vom KI-Boom profitieren, findet das chinesische Pendant einfach keinen Boden.

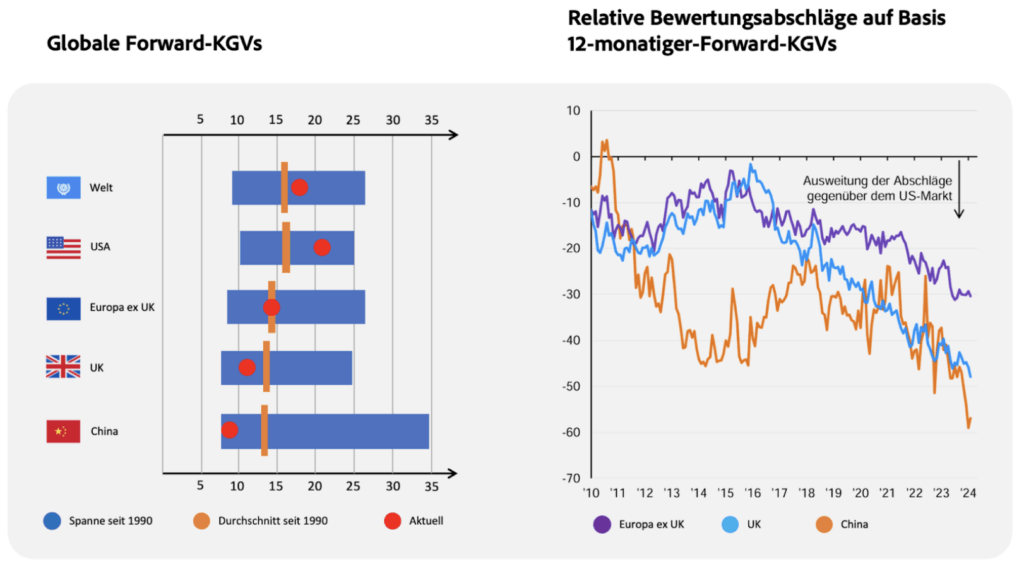

Die Gründe für diese unerfreulichen Entwicklungen sind komplex, gehen weit über die betriebswirtschaftliche Sphäre hinaus und sind deshalb mitunter schwer zu greifen. Weil sich chinesische Aktien bewertungstechnisch inzwischen aber in extrem attraktiven Gefilden bewegen, sind längst einige Fondsmanager-Granden auf die Idee gekommen, auf den Turnaround zu wetten.

Viele von ihnen haben sich daran die Finger verbrannt. Bis heute deutet wenig darauf hin, dass China kurzfristig wieder substanziell attraktiver für Investoren wird. Es stellt sich die alles entscheidende Frage: Kann das sehr günstige Bewertungsniveau langfristig wiederum sehr hohe Renditen garantieren? Und wenn es das nicht tun kann, wie sollte man mit diesem Markt umgehen?

Wir bei Beating Beta sind der Meinung, dass der chinesische Aktienmarkt gerade eine der spannendsten Börsengeschichten der letzten Jahrzehnte schreibt. Wird diese Geschichte ein blutiger Horror-Roman mit schockierendem Ende oder befinden wir uns mitten in einer Heldengeschichte, in der auf den Tiefpunkt ein glorreiches Comeback folgt?

Der chinesische Aktienmarkt im Überblick

Um eine Meinung dazu zu entwickeln, müssen wir allerdings zuerst den chinesischen Aktienmarkt verstehen. Wie ist der chinesische Kapitalmarkt aufgebaut? Welche Aktien-Indizes sind überhaupt relevant? Welche Aktien kann man handeln? Und wie sind diese bewertet? Wir haben in China ganz andere Voraussetzungen für das Investieren als in der westlichen Hemisphäre. Deshalb muss derjenige, der über global gestreute Indexfonds hinaus in China agieren will, auch die dort vorherrschenden Strukturen verstehen.

Die Entwicklung und Funktionsweise chinesischer Märkte

Die Volksrepublik China hat sich in den vergangenen Jahrzehnten extrem gewandelt. Aus der sozialistischen Diktatur unter Mao wurde eine Volkswirtschaft, die zwar immer noch kommunistisch regiert ist, aber inzwischen ein deutlich marktwirtschaftlicheres Profil aufweist als noch vor 46 Jahren.

Nach dem Tod Maos hatte die Kommunistische Partei den Entschluss gefasst, das Land wirtschaftlich zu liberalisieren, um die eigene Macht zu erhalten. Vom Jahr 1978 an wurde die Wirtschaftsordnung im Rahmen der „Reform- und Öffnungspolitik” von Deng Xiaoping grundlegend umgekrempelt. Bereits in den 1980er-Jahren wurden wieder Staatsanleihen gehandelt und erste chinesische Aktien und Unternehmensanleihen konnten gekauft und verkauft werden. Im Jahr 1990 öffnete dann die Börse in Shanghai nach 41 Jahren wieder; die Börse in Shenzhen wurde im selben Jahr neu gegründet.

All das geschah nie ohne Widerstand. In der Kommunistischen Partei wird bis heute darum gerungen, wie eine ideale sozialistische Wirtschaftsordnung auszusehen hat. Erst 1988 wurde die Privatwirtschaft als Komplementär des staatlichen Sektors offiziell akzeptiert. 1999 wurden schließlich die Börsen als wichtiger Bestandteil der sogenannten „sozialistischen Marktwirtschaft” anerkannt.

China ist, im Gegensatz zu den westlichen Nationen, bis heute ein kommunistisches Land mit einem kollektivistischen Staatsverständnis geblieben. Der Markt hat zwar seine Rolle, diese muss er aber stets zum Wohle des Volkes spielen. In der westlichen Welt ist dagegen nicht das Volk der Grundstein der Gesellschaftsordnung, sondern das Individuum mit seinen Grundrechten. Aus diesem Verständnis speist sich hierzulande unsere stabile, marktwirtschaftlich geprägte Wirtschaftsordnung.

In China stehen marktwirtschaftliche Elemente allerdings sofort zur Debatte, wenn deren Wirkung von regierenden Führungspersönlichkeiten als schädlich interpretiert wird. Der Rechtsstaat, der Eigentumsrechte und damit auch private Investitionen schützt, existiert in China so nicht. Das ist heute einer der größten Unsicherheitsfaktoren für ausländische Investoren.

Ganz anders sah das wirtschaftliche Modell lange Zeit in Hongkong aus: Die Kolonialregierung ließ nach dem Zweiten Weltkrieg durch die Etablierung eines angelsächsisches Rechtssystems, liberale Wirtschaftspolitik und geringe Kapitalverkehrskontrollen zu, sodass sich der Stadtstaat zu einem blühenden wirtschaftlichen Umfeld für Banken und Unternehmen entwickelte. Noch im Jahr 2019 wurde man von der Heritage Foundation zur wirtschaftlich freiesten Region auf dem Planeten gekrönt.

Doch seit dem Ende der Kolonialherrschaft im Jahr 1997 wächst zunehmend der Druck der chinesischen Regierung auf die Sonderverwaltungszone. Die Kommunistische Partei setzt Stück für Stück eine Angleichung des dortigen Systems an das der Volksrepublik durch. Es entwickelt sich eine zunehmende Vereinnahmung Hongkongs durch China, die sich vor allem darin äußert, dass die Rechtssicherheit erodiert. Seit einigen Jahren fließt nun verstärkt Kapital aus Hongkong ab und Singapur nimmt seinen Platz als das bedeutendste Finanzzentrum Asiens ein.

Dass auch der chinesische Aktienmarkt immer mehr zum Spielball der Politik wird, zeigt sich an der Performance: Er entkoppelt sich zunehmend von einem Aktienindex, der alle Industrieländer umfasst. Zwischen Dezember 2008 und Juli 2023 konnte lediglich ein Korrelationskoeffizient von 0,56 zwischen chinesischen Aktien und Aktien aus Industrieländern festgestellt werden. Im Gegensatz dazu haben Aktien aus allen anderen Schwellenländern eine gemessene Korrelation von 0,84 mit den Titeln aus der Ersten Welt.

Im Jahr 2012 untersagten zum Beispiel Regulierungsbehörden alle IPOs, um mit der überschüssigen Liquidität die schwächelnden Aktienkurse zu stützen. Diese müssen nach chinesischem Staatsverständnis schließlich gut performen, um heimische Vermögen wachsen zu lassen. Infolgedessen ging bis 2014 keine einzige Firma an die Börse, obwohl Hunderte von ihnen Schlange standen. Im darauffolgenden Jahr setzte der Aktienmarkt dann zu einer historischen Rallye an, die in einem dramatischen Absturz endete. Mit dieser umstrittenen Intervention beschädigten die Regulierungsbehörden ihr eigenes Bild in der ausländischen Öffentlichkeit und das der chinesischen Kapitalmärkte. Bis heute prägen solche Ereignisse unseren kritischen Blick auf die Wirtschaftsordnung der Volksrepublik.

Chinesische Aktiengattungen

Mit Shanghai, Shenzhen, Peking und Hongkong verfügt China heute über insgesamt vier große Wertpapierbörsen. Im Jahr 2022 belegten die Börsen aus Shenzhen und Shanghai die Plätze vier und fünf der weltweit größten Börsen, gemessen am Handelsvolumen. Hongkong folgte auf Platz neun. Allerdings finden sich an diesen Börsen sehr unterschiedliche Rahmenbedingungen für den Wertpapierhandel. Das ist für uns als Anleger durchaus relevant, weil es viele verschiedene Aktiengattungen gibt und deren Unterscheidung durchaus wichtig ist:

Die sechs Aktiengattungen, die chinesische Unternehmen für ihre Börsennotierung nutzen, können zwei großen Klassen zugeordnet werden: Onshore-Aktien, die an einer chinesischen Festlands-Börse notiert sind und Offshore-Aktien, die wiederum in Hongkong, aber darüber hinaus auch im Ausland handelbar sind.

Auf dem heimischen Markt, der stark von der chinesischen Binnenwirtschaft beeinflusst wird, nehmen A-Aktien eine herausragende Stellung unter den Aktiengattungen ein. Betriebe aus verschiedenen Sektoren repräsentieren nicht nur traditionelle Bereiche wie Chemie und Industrie, sondern auch moderne Wirtschaftszweige wie Technologie und Konsum. Insgesamt spiegelt der A-Aktienmarkt die raschen Veränderungen des chinesischen Inlandsmarktes wider.

Die zweite Kategorie auf dem chinesischen Markt umfasst Offshore-Aktien. Aufgrund erheblicher Beschränkungen beim Zugang zu A-Aktien konnten ausländische Investoren über einen längeren Zeitraum hinweg nur über Offshore-Aktien an chinesischen Unternehmen teilhaben. Im Offshore-Segment dominieren namhafte Technologie-Giganten mit einer breiteren internationalen Präsenz.

Relevant sind für uns als Privatanleger hauptsächlich die Offshore-Aktien, weil wir A-Aktien nicht kaufen können und B-Aktien immer weniger Relevanz haben. Die verschiedenen Gattungen lassen sich in der Regel relativ unkompliziert anhand der ISIN des jeweiligen Wertpapiers unterscheiden. Die sogenannten H-Aktien tragen das Kürzel für China („CN”) vor dem Zahlencode. Die P-Chips erhalten ihr Kürzel durch das Domizil ihrer Holding, welches oft auf den Cayman-Islands („KY”) oder auf Bermuda („BM”) gelegen ist. Red Chips sind an der Hongkonger Börse notiert und verkehren damit unter dem Kürzel „HK”. Die ADRs können schließlich in unterschiedlichen Ländern gelistet sein, in aller Regel sind diese aber von amerikanischen Banken und in erster Linie für amerikanische Privatanleger konzipiert, so dass sie das Börsenkürzel „US” tragen. Alle Aktiengattungen unterliegen spezifischen Rahmenbedingungen, weshalb es auf keinen Fall schadet, die ISIN eines Wertpapiers vor dem Kauf zu prüfen!

Das chinesische Anlageuniversum

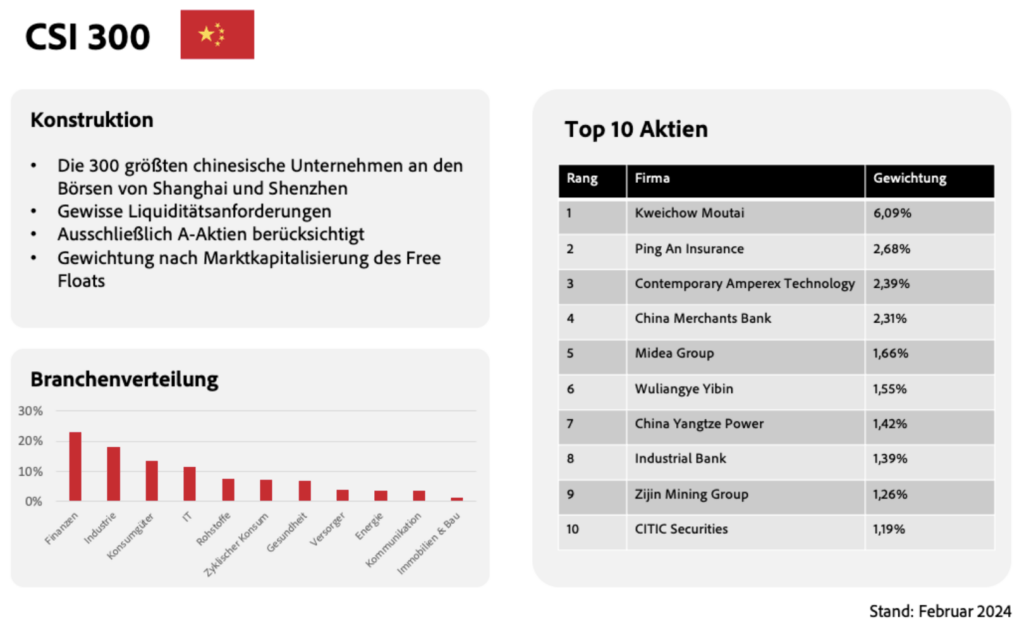

Weil zahlreiche chinesische Aktienindizes existieren, ist es nicht trivial, eine aussagekräftige Größe zur Entwicklung des chinesischen Aktienmarktes zu finden. Das ist vor allem auch auf die vielen verschiedenen Aktiengattungen zurückzuführen, die oft an getrennten Börsen notieren und somit auch nur in getrennten Indizes auftauchen. Wichtig ist heute unter anderem der CSI-300-Index, der alle sogenannten A-Aktien zusammenfasst, also die in Festlandchina gehandelten Aktien von chinesischen Unternehmen.

Diese Konstruktion schließt allerdings nicht die an der Hongkonger Börse gelisteten Unternehmen ein und damit fehlen hier bedeutende Schwergewichte wie Tencent, Alibaba oder die Meituan.

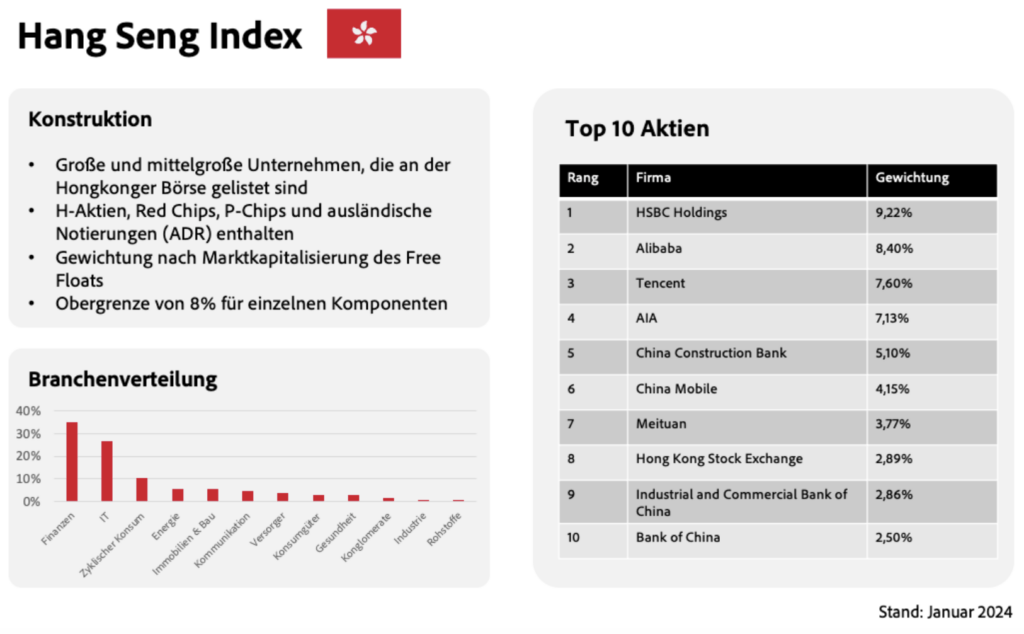

Ein umfassenderes Bild vom chinesischen Aktienmarkt zeichnet sich mit dem sogenannten Hang-Seng-Index. Er bildet die größten und meistgehandelten Unternehmen an der Hongkonger Börse ab.

Auch der Hang-Seng-Index ist kein perfekter Index, da er die Komplexität des chinesischen Kapitalmarkts nicht in einer Größe einfangen kann. Es kann auch darüber gestritten werden, ob die prominente Gewichtung von HSBC, einem nominell britischen Unternehmen, dazu beiträgt, dass man hier einen akkuraten Überblick über alle chinesischen Aktien bekommt. Zusätzlich lassen sich beispielsweise Bewertungsdifferenzen zwischen H-Aktien und A-Aktien nicht berücksichtigen.

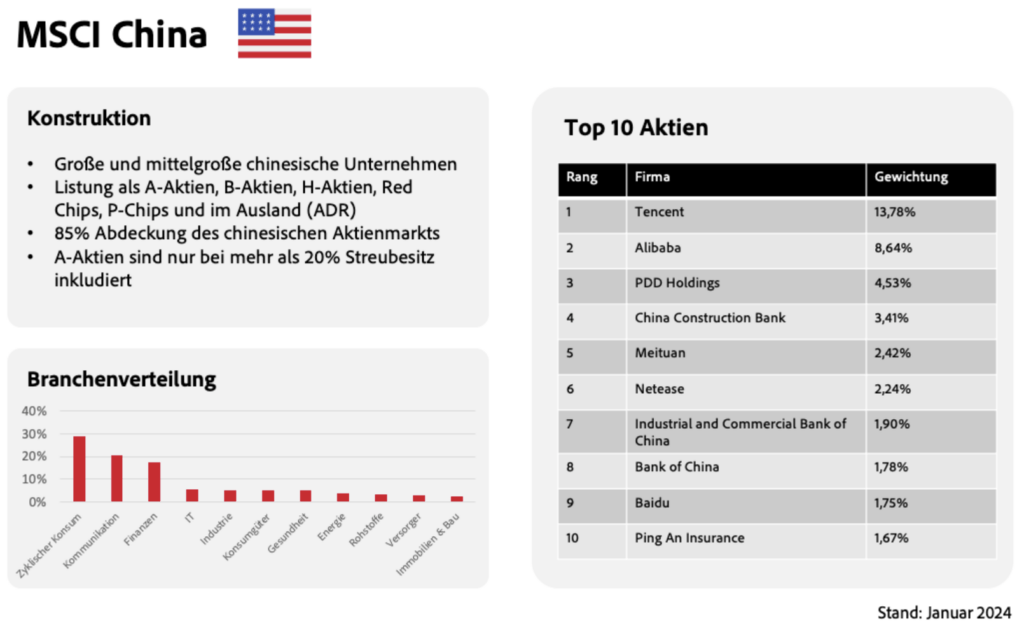

Ein wiederum sehr repräsentativer Index für die Wertentwicklung chinesischer Unternehmen kommt aus den USA: Der MSCI-China-Index greift sämtliche Aktiengattungen auf und besteht aus 765 Aktien, die wiederum 85% des chinesischen Marktes abdecken.

Bewertungsniveaus

Unabhängig davon, welchen Index man als Investor aber nun betrachtet, muss man feststellen, dass der chinesische Markt in den vergangenen drei Jahren sehr schlecht gelaufen ist…

Während der weltweite Aktienmarkt, hier dargestellt durch einen ETF auf den FTSE-All-World-Index, knapp 33% an Wert zugelegt hat, verzeichnen sämtliche chinesische Indizes ein dickes Minus.

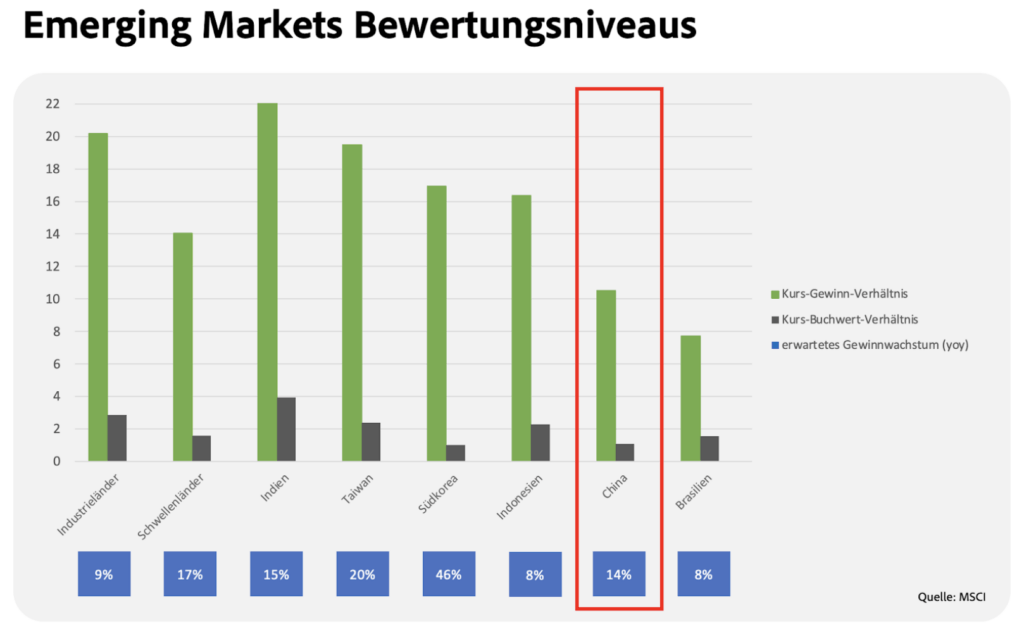

Die tatsächlichen Bewertungsniveaus am chinesischen Aktienmarkt sinken ebenfalls: Das KGV notiert bei 11, das Forward-KGV steht nur bei circa 8,5 und das Kurs-Buchwert-Verhältnis sank zuletzt auf knapp über 1. Derartige Niveaus sind bislang sehr selten aufgetreten. Andere Schwellenländer werden bei teils schwächeren Gewinnerwartungen viel höher bewertet:

Das aktuelle, verhältnismäßig sehr günstige Bewertungsniveau chinesischer Aktien lässt sich also nicht gut durch schwächere Geschäftsentwicklungen der heimischen Unternehmen erklären. Es stellt sich die Frage, welche Faktoren von Investoren derzeit so negativ gesehen werden, dass diese irrational anmutenden Bewertungen entstehen.

Die Hintergründe der aktuellen Misere

Die tiefer liegenden Probleme sind in gewisser Weise eine logische, wenn nicht sogar absehbare Fortsetzung der chinesischen Kapitalmarkt-Historie und des chinesischen Staatsverständnisses. Die niedrigen Bewertungsniveaus, die bei den gegebenen Erwartungen der Geschäftsentwicklungen signifikante, einkalkulierte Risikoabschläge von Investoren implizieren, sind schlichtweg dadurch zu erklären, dass allgemeine Unsicherheiten bezüglich der politischen Lage heute konkreter sind denn je. Das hat gute Gründe. Die chinesische Regierung hat in den vergangenen Jahren auf einer Vielzahl von Ebenen mit ihren Eingriffen das Vertrauen der Investoren Stück für Stück verspielt.

Der Zustand der Wirtschaft und des Immobilienmarkts

China steckt in massiven wirtschaftlichen Schwierigkeiten und es gibt wenig Hoffnung auf baldige Besserung. Der Wirtschaftsaufschwung, der nach Jahren ultra-restriktiver Pandemie-Politik im Jahr 2023 erwartet wurde, blieb aus und ließ das Land in der Deflation verharren. Der BIP-Deflator, ein Maß für Preise, ist nun drei Quartale in Folge gesunken. Damit befinden wir uns in der längsten Deflationsphase Chinas seit der asiatischen Finanzkrise 1998.

Der Pessimismus im Land hat sich auf die Aktienmärkte übertragen. Goldman Sachs hat kürzlich chinesische Kunden, darunter Vermögensverwalter und Private-Equity-Firmen, zu ihrer Haltung zu China auf einer Skala von 0 bis 10 befragt. Die Null, die den Aussichten während der Schließungen im Jahr 2022 gleichkommt, wurde von der Hälfte der Befragten vergeben. Die andere Hälfte bewertete die Perspektiven mit einer 3.

In Summe wertete der Renminbi gegenüber dem US-Dollar im vergangenen Jahr so stark ab, dass das chinesische BIP gemessen in der amerikanischen Leitwährung 2023 geschrumpft ist. Die US-Wirtschaft expandierte dagegen im selben Zeitraum um circa 6%.

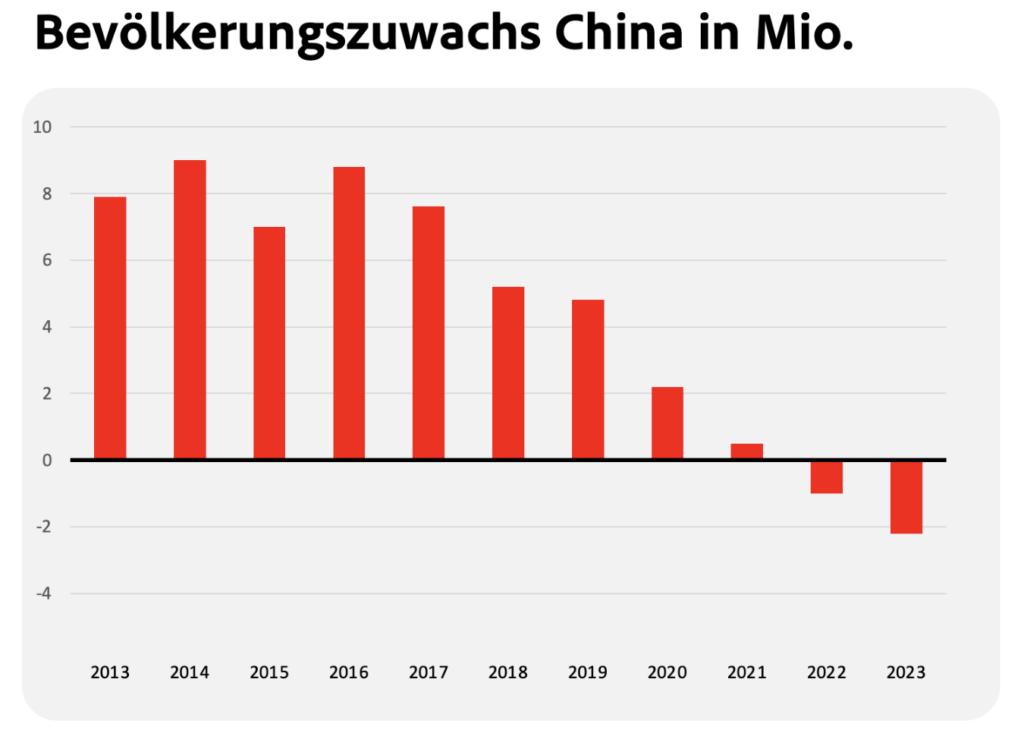

Trotz der alternden und schrumpfenden Bevölkerungsstruktur schafft es die Volksrepublik nicht, junge Menschen in eine Beschäftigung zu bringen. Erst im Juni 2023 wurde die Arbeitslosenquote unter dieser Bevölkerungsgruppe in den Städten mit mehr als 21% ausgewiesen. Die Veröffentlichung der Zahlen wurde im Anschluss eingestellt und in einer überarbeiteten Version erst später wieder veröffentlicht.

China scheint strukturelle Probleme in der eigenen Volkswirtschaft seit Jahren zu ignorieren oder mit falschen Mitteln zu bekämpfen. Symptomatisch dafür, und darüber hinaus eng verknüpft mit dem Schicksal des Aktienmarkts, ist der Immobilienmarkt. Preise und Verkäufe sind dort seit längerer Zeit rückläufig und der Politik gelingt es trotz großer Bemühungen nicht, das kriselnde Segment nachhaltig zu stabilisieren. Ökonomen gehen davon aus, dass die Preise je nach Region bereits zwischen 20 und 40% gefallen sind.

Die Situation ist kritisch: Die Hälfte der fünfzig größten Bauträger aus dem Jahr 2020 sind inzwischen insolvent. Eine Reduktion der fast uneinbringlichen Forderungen, die zur Senkung der Neuverschuldung und einer besseren Rückzahlung eigener Schulden führen sollte, gestaltet sich extrem schwierig.

Formale Insolvenzen werden von der Kommunistischen Partei möglichst vermieden, um eine finanzielle Kernschmelze in der Heimat zu vermeiden. Die Konkursquote von nur 0,2% unter Bauträgern im vergangenen Jahr legt nahe, dass die Zombifizierung der Wirtschaft ungestört fortschreitet. Der darbende Bauträger-Sektor wird hingenommen und der Preis dafür sind Produktivitätsverluste und ein tiefsitzendes wirtschaftliches Unbehagen, welches das Investitionsklima erheblich verschlechtert.

Im internationalen Geschäft lässt sich ein ähnliches Muster erkennen: China ist der größte staatliche Gläubiger der Welt und erschwert mit seiner Weigerung, Abschreibungen zu akzeptieren, regelmäßig die Restrukturierung von Schulden, wie zum Beispiel im Fall von Sri Lanka. Eine Abschreibung hätte Verluste bei chinesischen Infrastruktur-Unternehmen auflaufen lassen, die vor Ort tätig waren. Es stellt sich angesichts solcher Tatsachen die Frage, wie weit die Schuldenkrise bei den Unternehmen schon fortgeschritten ist. Heute trifft sie bereits Privatpersonen, wenn zum Beispiel bestellte und bezahlte Wohnungen nicht gebaut werden können, weil dem Bauträger das Geld für den Bau ausgegangen ist.

Derartige Schicksale bewegen die Politik momentan nicht zum Handeln. Auch wurden beim Kollaps mehrerer kleiner Banken im Jahr 2022 Einlagen von mehr als 500.000 Yuan (ca. 65.000 Euro) nicht vom Staat erstattet. Dagegen wird die Zentralregierung in diesem Jahr versuchen, über 2.000 bedrohte ländliche Banken mit Vermögenswerten jenseits von 6 Mrd. US-Dollar zu fusionieren. Wie passt das zusammen? Es ist in diesem Fall relativ einfach: Wohlhabende Bürger können nach dem Verständnis der Regierung Verluste tragen, während die ärmeren Menschen unbedingt geschützt werden müssen. Diese Haltung ist bis zu einem gewissen Grad nachvollziehbar, aber sie zerstört das Vertrauen der heimischen Leistungsgesellschaft in die Politik.

Chinesische Kapitalmarktanlagen & politische Maßnahmen

Bei der oberen Mittelschicht und der Oberschicht, die maßgeblichen Einfluss auf den inländischen Konsum und das Investitionsklima hat, türmen sich inzwischen die finanziellen Sorgen. Bei einem Drittel der Angestellten wurden Gehälter 2022 gekürzt, das Lohnwachstum verlangsamte sich allgemein auf magere 3,7%; kein Vergleich zu den lange Zeit üblichen zweistelligen Zuwächsen pro Jahr.

Dazu kommen nun auch Vermögenseinbußen. Das beschränkt sich nicht nur auf die beliebteste Anlage, die Immobilie, sondern weitet sich auf den Aktienmarkt aus. Nicht nur die breiten Indizes zeichnen ein düsteres Bild. Zahlreiche Investmentfirmen haben zuletzt Konkurs angemeldet. Der inzwischen insolvente Anbieter Zhongzhi schuldet seinen 150.000 Kunden etwa 36 Milliarden US-Dollar.

An den renditeverwöhnten und risikofreudigen Chinesen geht diese schwierige Marktlage nicht spurlos vorbei. Eine von Charles Schwab durchgeführte Umfrage unter wohlhabenden Chinesen ergab, dass mehr als die Hälfte mit jährlichen Renditen auf eigene Investments von 20-40% rechnet. Diese Erwartungen sind überzogen und haben in der Vergangenheit immer seltener der Realität entsprochen.

Die logische Konsequenz? Desillusion und eine Risikoneigung, die immer mehr abkühlt. Während Investmentfonds, die in Aktien investieren, aber nicht börsentäglich verkauft werden können, die geringsten Zuflüsse seit einem Jahrzehnt verzeichnen, boomen die auch hierzulande wieder beliebten Geldmarktfonds. Festgeldanlagen bei Banken wuchsen schneller als je zuvor und die Fonds, die im Ausland investieren, haben ihre verwalteten Gelder von 2020 bis Juli letzten Jahres auf 400 Mrd. Yuan (ca. 51 Mrd. Euro) vervierfacht. Privatpersonen versuchen außerdem vermehrt, Chinas rigide Kapitalverkehrskontrollen mit Versicherungspolicen aus Macau und Hongkong zu umgehen. Und wenn auch das nicht funktioniert, wenden sich die Menschen dem Gold zu und bunkern es. Das Sentiment ist klar: Die Bevölkerung will raus aus risikobehafteten chinesischen Anlagen.

Der kommunistischen Partei gefällt das ganz und gar nicht. Ein schwacher Aktienmarkt spiegelt schlechte wirtschaftliche Entwicklungen wider und ist natürlich auch eine Art Misstrauensvotum gegen die Regierung. Die Nullzins-Politik, die verkappte Unterstützung Russlands und die sich hinziehende Immobilienkrise haben Xi Jinpings Ansehen erheblich geschadet. Das ist dem Regierungschef natürlich bewusst. Deshalb ist er seit einiger Zeit mit Versuchen beschäftigt, die Aktienkurse nachhaltig zu stützen und sich so gegen die ökonomische und politische Realität zu stemmen.

Weit davon entfernt, die Notwendigkeit einer grundlegenden Wende anzuerkennen, macht Xi Jinping die Lage aber immer schlimmer. Im Inland geht er hart gegen Kritik an der Wirtschaft vor. Gleichzeitig wird China gegenüber ausländischen Unternehmen immer misstrauischer. Für ausländische Investoren wird es immer schwieriger, an Finanzdaten zu gelangen. Im Dezember wurden neue Vorschriften für die Glückspielindustrie vorgeschlagen, jedoch nach einer heftigen Reaktion der Märkte stillschweigend wieder aufgehoben. Im Januar lehnte es die Zentralbank ab, die Zinssätze zu senken, obwohl die Deflation anhielt, was die Märkte verunsicherte.

Erst am 7. Februar wurde der Chef der chinesischen Wertpapieraufsichtsbehörde, Yi Huiman gefeuert und ersetzt. Bereits in den Jahren 2015 und 2019 wurde seinen Amtsvorgängern das Schwächeln der heimischen Börsen angelastet und anschließend ein Führungswechsel vorgenommen. Seit Kurzem sind Leerverkäufe eingeschränkt, was es Fondsmanagern teilweise unmöglich macht, Positionen abzusichern. Staatliche Vermögensverwalter werden angewiesen, Aktien aufzukaufen. Analysten werden angehalten, Staatsunternehmen optimistischer zu bewerten. Diese Maßnahmen können einen gewissen Effekt haben, aber Vertrauen weckt eine solche Handhabe ganz sicher nicht. Vielmehr unterstreichen solche Interventionen, warum Investoren inzwischen vermehrt das Weite suchen.

So könnte es in China weitergehen

Die Unsicherheit ist also groß und das mit Fug und Recht. Aus der komplexen Gemengelage ergeben sich aber nun einige Szenarien, die Anlegern entweder erhebliche Freude bereiten oder das Martyrium der China-Investoren auf unbestimmte Zeit verlängern können.

Chancen

Im Kern braucht der chinesische Aktienmarkt dringend eine Kehrtwende bei der staatlichen Wirtschaftspolitik. Der Interventionismus schafft immer mehr Ungewissheit und entblößt das mangelnde Verständnis der kommunistischen Führungsriege von einem attraktiven Investitionsumfeld. Wenn endlich zielführende Maßnahmen durchgeführt werden sollten, könnten die derzeit bestehenden Risikoabschläge zügig abschmelzen und Kursniveaus chinesischer Aktien sich auf breiter Front wieder heben. Das aktuelle Bewertungsniveau kann also definitiv als Chance angesehen werden, da einige Risiken vom Markt bereits eingepreist sind.

Eine interessante Komponente der aktuellen Pläne der chinesischen Regierung ist zudem die Steigerung der Marktwerte staatlicher Unternehmen (Red Chips). Es besteht das nachvollziehbare Interesse, durch diese Beteiligungen das Staatsvermögen zu steigern. Diese Firmen mögen die heimischen Märkte bereits dominieren, aber sie werden nur halb so hoch bewertet wie vergleichbare nichtstaatliche Unternehmen. Staatsbetriebe werden allgemein als schwerfällige, bürokratische Gebilde angesehen, die Parteiapparatschiks gegenüber loyaler sind als Aktionären. Das ist bislang nicht unbedingt falsch.

Die Einführung eines aktuell diskutierten staatlichen Bewertungssystems könnte aber dazu dienen, Reformen innerhalb der Unternehmen anzustoßen und etwa die Profitabilität zu einer relevanten Zielgröße für die Manager zu machen. Die Aufsichtsbehörden streben aktuell außerdem regelmäßige Ausschüttungen von Dividenden und Aktienrückkäufe an, um die Unternehmen als Investment attraktiver zu gestalten und Werte zu heben. Investoren können diese Chance ergreifen und sich in dasselbe Boot wie der chinesische Staat setzen. Der hohe Anteil der sogenannten Red Chips an den 100 größten chinesischen Firmen macht diese ohnehin zu einem recht offensichtlichen Hebel, den die Regierung betätigen kann, um die Aktienmärkte wieder neu zu beleben.

Bei aller berechtigten Kritik an der chinesischen Führung, an der mangelhaften Rechtsstaatlichkeit und der bedrohlichen Lage am Immobilienmarkt gibt es außerdem Lichtblicke unter den chinesischen Unternehmen. Einige Branchen werden durch chinesische Player momentan gehörig unter Druck gesetzt und können trotz guter Zukunftsaussichten zu verhältnismäßig günstigen Bewertungen eingesammelt werden.

Ein offensichtliches Segment ist die Automobilindustrie. Gerade erst hat BYD mit einem eigenen Frachter 3.000 Autos nach Hamburg geliefert und will mit seinen elektrischen Modellen den deutschen Herstellern nun in deren Heimatmarkt Marktanteile abnehmen, nachdem das in China bereits sehr gut gelungen ist. Mit NIO, BAIC, Geely Auto, Dongfeng Motor und vielen anderen gibt es zahlreiche börsennotierte Unternehmen, die bestens für einen globalen Preiskampf mit westlichen Produzenten gerüstet sind.

Dasselbe Muster lässt sich auch auf die Solarmodul-Industrie übertragen. Vor einigen Wochen hat der Modulhersteller Meyer Burger angekündigt, Europa angesichts der Flut an chinesischen Billigmodulen zu verlassen und sein Heil in den USA zu suchen. Solange die EU keine effektiven Marktbarrieren ersinnt, wird auch in diesem Bereich der Triumphzug chinesischer Unternehmen anhalten. Mit den Aktien von Xinji Solar, Jinko Solar oder JA Solar Technology gibt es einige Optionen, dieses strategisch wichtige Segment abzudecken.

Nach diesem Muster lassen sich einige Sektoren identifizieren, in denen chinesische Unternehmen Wettbewerbsvorteile haben. Diese werden teilweise auch aufgrund von geopolitischen Interessen durch die Regierung herbeigeführt und erhalten. Besonders interessant können diese Branchen sein, wenn sie Megatrends bedienen und dort anhaltend hohes Wachstum zu erwarten ist.

Risiken

Dagegen stehen natürlich zahlreiche Risiken, die aber durch das aktuelle Sentiment in der Regel bereits bekannt sein sollten und eben auch zu einem gewissen Grad eingepreist sind.

Dazu gehören geopolitische Erwägungen, am konkretesten in Bezug auf Taiwan. Die Invasion der Ukraine durch Russland hat eine erschreckende Vorlage geliefert, wie so ein Ereignis im schlechtesten Fall für Investoren enden könnte. Sanktionen gegen China wären viel schwerwiegender für die Weltwirtschaft, aber sie sind in so einem Fall bis zu einem gewissen Grad nicht auszuschließen. Sollte China tatsächlich versuchen, Taiwan mit militärischen Mitteln zu erobern, und dieses Vorhaben wird von Xi Jinping durchaus regelmäßig öffentlich bekundet, dann ist theoretisch mit allem zu rechnen. Ein Totalverlust bei chinesischen Aktien, ähnlich wie im Falle Russlands, wäre unter Umständen dann unser geringstes Problem.

Unsere Investments in China sind aber selbstverständlich auch direkt von der chinesischen Regierung bedroht. Politische Daumenschrauben können jederzeit weiter angezogen werden und man darf sich dabei nicht auf ein gewisses Maß an wirtschaftlicher Vernunft auf Seiten der Kommunistischen Partei verlassen. Die faktische Zerstörung von ganzen Geschäftsmodellen wie im Fall der Bildungsunternehmen, die politische Unterwanderung und Kontrolle von Tech-Konzernen und die ideologische Beeinflussung von Finanzinstituten haben sich bereits in den letzten Jahren materialisiert. Die Enteignung von ausländischen Investoren würde da eigentlich ganz gut ins Bild passen.

Darüber hinaus wird auch immer wieder infrage gestellt, wie verlässlich die Zahlenwerke chinesischer Unternehmen wirklich sind. In den Bilanzen schlummern unter Umständen zahlreiche uneinbringliche Forderungen. Ich möchte an dieser Stelle an die Passage zu den Darlehen an Sri Lanka erinnern. Daneben besteht aber auch ein erhöhtes Risiko für umfassende Fälschungen von Geschäftszahlen. Im Jahr 2020 hatte der Shortseller Muddy Waters Research bei der Kaffeekette Luckin Coffee massive Betrügereien bei der Angabe von Absatzzahlen aufgedeckt. Durch die allgemein zunehmende Intransparenz gegenüber dem Ausland wächst kontinuierlich die Gefahr für weitere ähnlich gestrickte Vorfälle.

Über all dem türmt sich außerdem die bereits angesprochene Immobilienkrise auf. Bisher konnte ein „Lehman-Moment” vermieden werden, aber das unaufhörliche Hinauszögern des Schuldenkollaps bei zahlreichen Bauträgern macht den großen Knall vermutlich nicht unwahrscheinlicher.

Bei positiven, antizipierten Ereignissen am Kapitalmarkt, zum Beispiel der Entwicklung eines Medikaments, gilt das Sprichwort „Buy the rumour, sell the news”. Man sollte die Aktie eines Herstellers nach dieser Sprechart also im Idealfall bereits während der erfolgsversprechenden Entwicklungsphase kaufen, um sie dann bei der Vermeldung der erfolgreichen Phase-3-Studie in die Kursexplosion zu verkaufen. Bei negativen Ereignissen ist eine umgekehrte Herangehensweise vermutlich sinnvoller: „Sell the rumour, buy the news”. Man sollte vielleicht erst dann einsteigen, wenn sich ein Risiko materialisiert hat und bis dahin Abstand halten. Es ist naheliegend, dieses Prinzip in Bezug auf Chinas Schuldenkrise anzuwenden.

Die richtige Anlagestrategie für deine Überzeugung

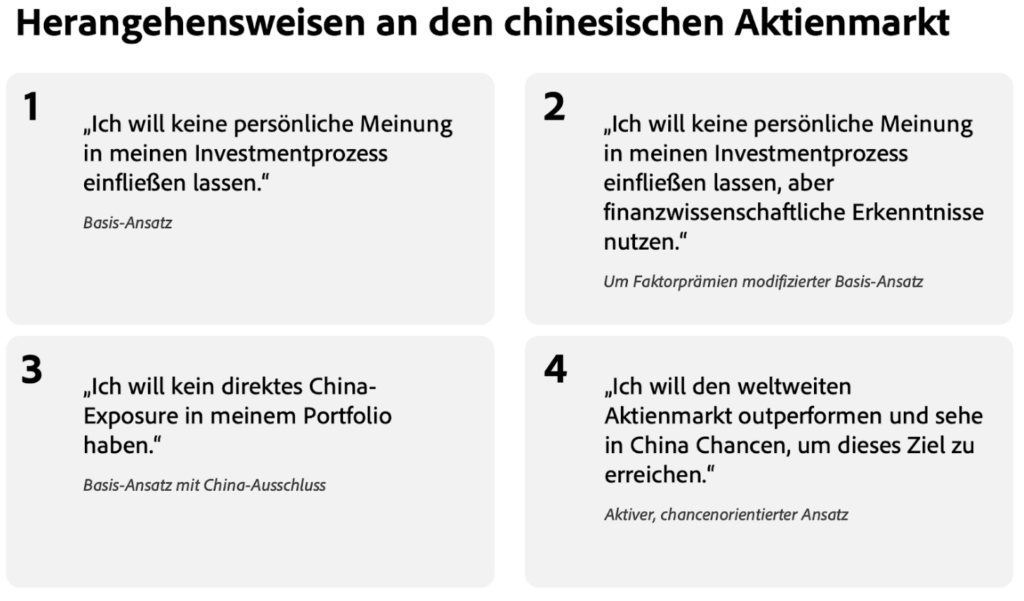

Wie soll man mit all diesen Informationen nun als Anleger umgehen? Diese Entscheidung können wir dir leider nicht abnehmen. Aber wir können dir verschiedene Erwartungshaltungen vorgeben und skizzieren, wie man sich aufstellen kann, um diesen in der eigenen Portfoliostruktur logisch zu folgen. Als Basis wird ein weltweit nach Marktkapitalisierung investierendes Portfolio angenommen. Folgende Ansätze sind ausgehend von eigenen Annahmen zu der aktuellen Gemengelage in China denkbar:

Schauen wir uns nun diese Ansätze nun in der Praxis an:

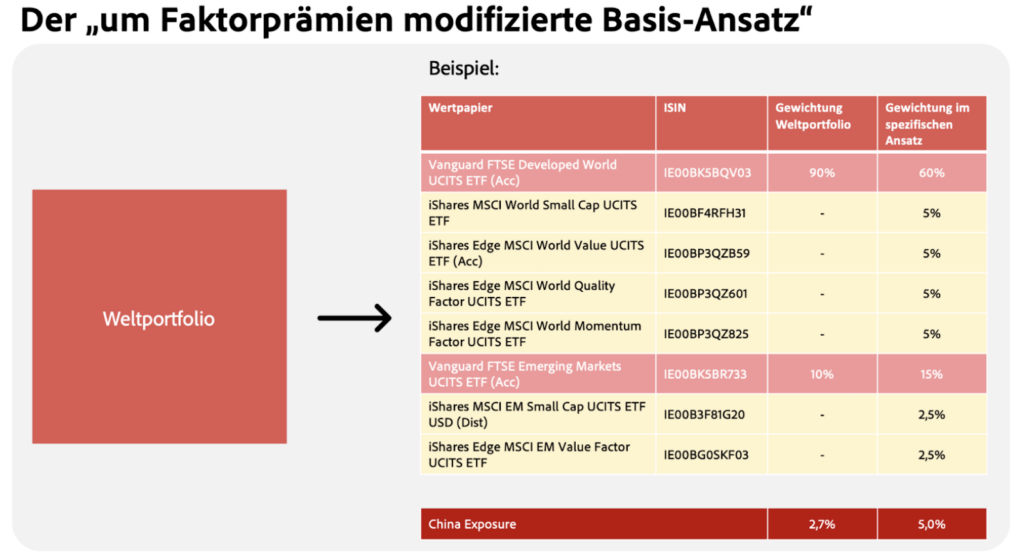

Mit dem beispielhaften Faktor-Tilt-Portfolio aus ETFs hätte man durch die Übergewichtung der Schwellenländer und von Value- und Size-Prämien derzeit eine fast doppelt so hohe Gewichtung in chinesischen Unternehmen im Vergleich zu einem regulären Weltportfolio. Damit spiegelt das Portfolio die Erwartungshaltung wider, dass sich die Bewertungsabschläge mit der Zeit auflösen und Überrenditen durch die vorgenommene Übergewichtung erzielt werden können.

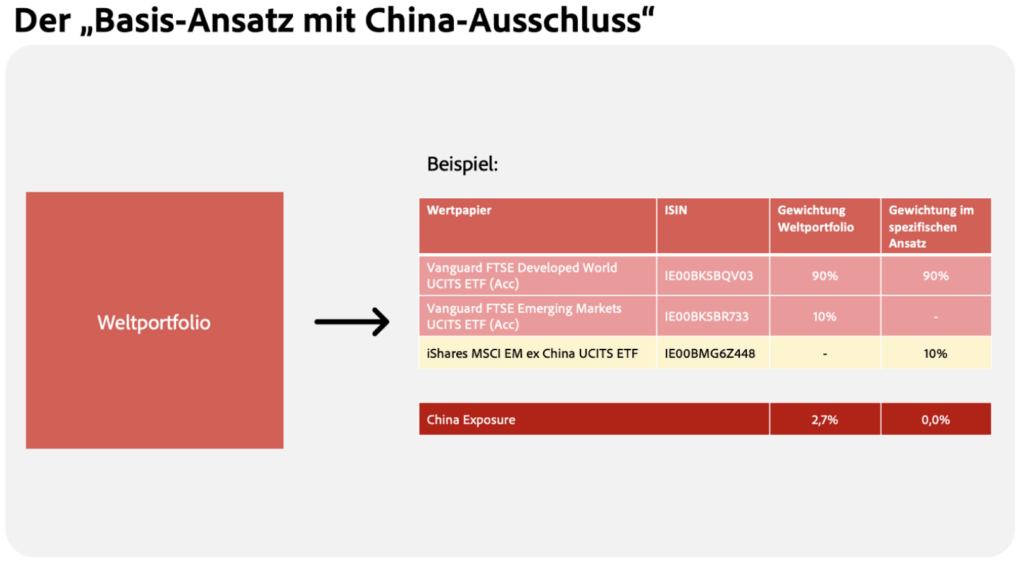

Anleger, die direkten China-Investments dagegen keinen Platz in ihrem Portfolio einräumen wollen, könnten sich folgendermaßen aufstellen:

Inzwischen gibt es immer mehr ETFs, die China pauschal ausschließen. Je nachdem, wie man sein Portfolio aufbaut, gibt es unterschiedliche Möglichkeiten, so einen China-Filter zu implementieren. Wer dagegen zum Beispiel nur Festland-Aktien ausschließen will, für den gibt es inzwischen auch den passenden Fonds. Der „Deka MSCI China ex A Shares UCITS ETF” (ISIN: DE000ETFL326) kann das Onshore-Risiko eliminieren, ohne chinesische Unternehmen vollkommen aus dem Portfolio auszuschließen.

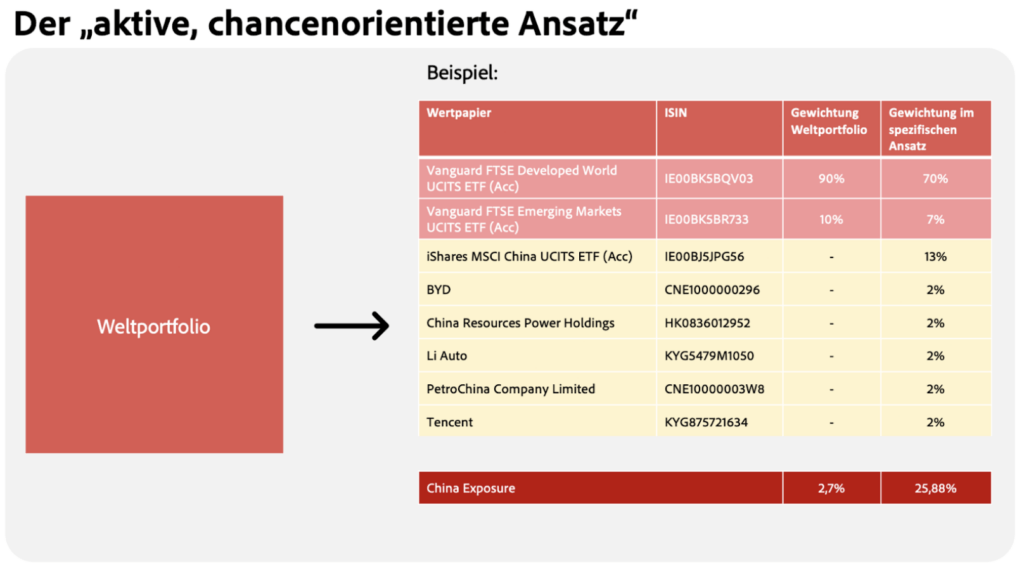

Wer über die durch ein Tilting vorgenommene, verhältnismäßig sanfte Übergewichtung Chinas hinaus in China investiert sein will, kann sein Portfolio außerdem natürlich deutlich chancenorientierter und dabei eben auch riskanter aufsetzen.

Die aufgeführten Einzelaktien stellen natürlich nur Beispiele dar, wie man die erwähnten Sektoren, an denen die Regierung ein geopolitisches Interesse hat, implementieren kann. Alle in dieser Liste genannten Unternehmen verfügen dabei über ein funktionierendes Geschäftsmodell. Wer mit Einzelaktien agieren will, der findet definitiv auch in China spannende Titel.

Fazit

Der chinesische Aktienmarkt ist zum aktuellen Zeitpunkt einer der am attraktivsten bewerteten Märkte der Welt. Leider ergeben sich solche Bewertungen nicht im luftleeren Raum, sondern sie sind eine logische Folge der vielfältigen Probleme, die das Land aktuell hat und die zusätzlich noch in nicht allzu ferner Zukunft drohen. Die wichtigsten Aspekte wurden in diesem Beitrag ausgeführt.

Die Neigung, dieses große Risiko umgehen zu wollen, ist verständlich. Natürlich kann man der Kommunistischen Partei nicht über den Weg trauen. Aber das China-Risiko ist nicht nur auf das Depot beschränkt. Es ist ein Phänomen unserer heutigen Lebensrealität. Chinesische Produkte bedrohen deutsche Arbeitsplätze, chinesische Machtfantasien stellen unsere Lieferketten infrage und gefährden den Weltfrieden. Weil China eben ein wichtiger Teil der Welt ist, macht es irgendwo Sinn, dass sich das auch in unseren Investments widerspiegelt.

Das China-Risiko ist mit dem Ausschluss chinesischer Unternehmen ohnehin nicht vollständig eliminiert. Es steckt, wenn auch weniger stark ausgeprägt, ebenso in westlichen Unternehmen, die mit China einen attraktiven neuen Markt identifiziert haben und dort nun seit Jahren frisches Wachstum generieren. Beispielsweise sollten Anleger keineswegs unterschätzen, welche Umsätze ein Luxuskonzern wie LVMH oder ein deutscher Autobauer wie Volkswagen in China erzielt. Sollte diese Quelle des Wachstums wieder versiegen, wird das auch in einem „Ex-China-Depot” deutlich spürbar sein. Man denke zudem auch nur an Apple und Tesla mit ihren chinesischen Fertigungen und den dortigen Absatzmärkten.

Ein Grundprinzip des Investierens gilt auch im Umgang mit China: Wer Überrenditen erzielen will, der muss den Mut haben, trotz der bestehenden Risiken chancenreiche Investment-Gelegenheiten wahrzunehmen. China ist zweifelsfrei so eine Gelegenheit. Offen bleibt, ob sich die zahlreichen Risiken oder aber die vielfältigen Chancen materialisieren werden.

Dir gefällt dieser Artikel und du möchtest mehr davon? Mit einem Beating Beta-Plus Abo erhältst du außerdem:

- “Roast my Depot” GRATIS – Wir stellen dein Depot auf den Prüfstand und stellen die wirklich wichtigen Fragen. Du schickst uns deine Depotübersicht und wir “roasten” dein Depot innerhalb der nächsten 14 Tage.

- Live-Talk: Die besten Finanzexperten der DACH-Region beantworten deine Fragen.

- Research: Wir leiten aus Daten konkrete Geldideen ab, die dir einen echten Vorteil verschaffen.

- Portfolios: Die besten Geldideen in smarten Muster-Depots für maximales Alpha – von Dividenden bis KI.