“Die Rezession kommt!” – das soll eine berühmte Kurve verraten. Doch klappt das wirklich? Warum Investoren die Evolution an der Börse maßlos unterschätzen – und Pflanzen smarter als GameStop-Zocker sind … Von Mario Lochner

Wer seit 2022 Börsen-Zeitungen aufschlägt oder Aktien-Videos auf YouTube schaut, dem springt immer wieder ein Schlagwort ins Gesicht: die inverse Zinsstrukturkurve! Und ausgerechnet sie soll der sichere Vorbote für die Rezession sein. Denn angeblich soll sie eine unglaublich hohe Trefferquote aufweisen! Aber könnte sie ausgerechnet dieses Mal einen falschen Alarm auslösen? Und was bedeutet diese inverse Zinsstrukturkurve überhaupt?

Um es zu erklären, müssen wir uns kurz auf das Feld der Anleihen begeben. Es gibt Anleihen mit kürzerer Laufzeit (zum Beispiel 2 Jahre) und mit längerer Laufzeit (zum Beispiel 10 Jahre). Nun sollten Anleihen mit längerer Laufzeit normalerweise eine höhere Rendite bringen als mit niedriger. Logisch: Wenn ich mein Geld länger zur Verfügung stelle, will ich im Gegenzug auch mehr dafür haben. Schließlich dauert es länger und ich setze mich auch länger Risiken aus wie Inflation oder dass sich die Zinsen ändern. Die Zinsstrukturkurve steigt also üblicherweise an, von unten nach oben. Aber was passiert, wenn sich das auf den Kopf stellt? Dann bringen Kurzläufer auf einmal mehr Rendite als Langläufer – die Zinsstrukturkurve ist invers!

Und genau diese inverse Zinsstrukturkurve gilt als ultimativer Indikator für eine bevorstehende Rezession! Aber warum? Wenn sich der Markt so verhält, dann erwartet er deutlich fallende Zinsen. Investoren kaufen also vorzugsweise langlaufende Papiere, um sich die höheren Zinsen zu sichern. Die Kurse kurzlaufender Anleihen sinken oder steigen langsamer, wodurch deren Renditen steigen oder langsamer fallen als die der Langläufer. In der Tat trat dieses Phänomen vor jeder Rezession in der Vergangenheit auf. Nur zweimal, als die Zinsstrukturkurve invers war, trat danach keine Rezession auf (es gab also nur 2 falsch-positive Signale).

Also droht jetzt wieder eine Rezession? Wir wissen es schlichtweg nicht. Denn wir haben zwar statistisch einen Zusammenhang vorliegen, der sich nicht von der Hand weisen lässt. Aber wir haben gleich mehrere Probleme. Fangen wir mit dem ersten an: Die Zinsstrukturkurve ist kein Naturgesetz, sondern sie entsteht, indem Marktteilnehmer wie Du und ich so handeln, wie wir handeln. In erster Linie rechnen wir dann mit bestimmten Bewegungen der Zinsen. In zweiter Linie vielleicht mit einer Rezession, aber da fängt schon die Spekulation an – und selbst wenn wir damit rechnen, dann handelt es sich nur um unsere Erwartungen und nicht um Fakten. Und Erwartungen haben eben so ihre Tücken und könnten die Aussagekraft der Zinsstrukturkurve ad absurdum führen.

Genau davor warnte zuletzt ausgerechnet der Erfinder der berühmten Zinsstrukturkurve: “Mein Renditekurven-Indikator ist auf Rot geschaltet, und er hat seit dem Jahr 1968 genau acht von acht Rezessionen vorhergesagt – ohne Fehlalarm”, erklärte Campbell Harvey in einem Interview. Der Professor der Fuqua School of Business der Duke University ergänzt aber: «Ich habe gute Gründe für die Annahme, dass es sich diesmal um ein falsches Signal handelt.”

Wie kommt Harvey darauf? Zum einen sei die Beziehung zwischen Zinskurve und Wachstum inzwischen so bekannt und in den Medien breitgetreten, dass es sich auf das Verhalten der Wirtschaftsteilnehmer auswirke. Firmen und Konsumenten hätte es dazu verleitet, sich auf Risiken einzustellen: Sie hätten beispielsweise mehr gespart oder weniger investiert – und das solle die Konjunktur stabilisieren.

Aber ist Evolution an der Börse tatsächlich möglich? Machen wir dazu einen Exkurs in die Pflanzenwelt. Ja, du hast richtig gelesen. Wer lernende Systeme verstehen will, der sollte unbedingt die Forschung zur Mimosa pudica kennen, auch bekannt als “Schamhafte Sinnpflanze”. Die Mimosa zeigt nämlich ein verblüffendes Verhalten: Wird sie mit einem Stock oder der Hand berührt, rollt sie plötzlich und schnell ihre Blätter zu einem festen Bündel zusammen. Sie gehört zu einer seltenen Klasse von Pflanzen, deren Bewegung mit bloßem Auge zu erkennen ist. Die Wissenschaftlerin Monica Gagliano wollte deswegen an dieser Pflanze testen, ob sie in der Lage wäre, aus Erfahrung zu lernen und ihr Verhalten entsprechend zu ändern.

Klingt erst mal absurd, weil man eine solche Fähigkeit nur bei Menschen und höheren Tieren vermutet. Doch Gagliano schaffte Verblüffendes, indem sie folgenden Mechanismus entwickelte: Sie befestigte einen Becher an einer vertikalen Schiene, der, wenn er losgelassen wird, eine Mimose in ihrem Topf genau fünfzehn Zentimeter tief auf eine Schaumstoff-Unterlage fallen lässt. Der sanfte Aufprall reichte aus, um die Pflanze zu überraschen, so dass sie ihre Blätter schloss, beschädigte sie aber nicht. Auf die biologischen Hintergründe will ich nicht weiter eingehen, sondern auf den Erkenntnisgewinn. Denn Gagliano ließ die Pflanzen immer und immer wieder fallen, bis zu sechzig Mal pro Sitzung, über mehrere Sitzungen hinweg. Und das Erstaunliche: Die Pflanzen merkten schon nach vier oder fünf Stürzen, dass sie nicht bedroht waren und ihre Blätter offen halten konnten (ein Neben-Experiment mit einem anderen Reiz, der weiterhin die Schließ-Reaktion auslöste, zeigte, dass sie nicht einfach nur von der Aktivität erschöpft waren). Am Ende der Sitzungen mit 60 Stürzen waren die Pflanzen völlig unbeeindruckt vom Aufprall: Sie hatten gelernt, ihn zu ignorieren.

Was lernen wir daraus? Wenn selbst Pflanzen so schnell lernen und sich anpassen, dann soll das an der Börse nicht möglich sein? Es kommt sicher darauf an, aber dass es an der Börse Evolution gibt, sollten Anleger nicht außer Acht lassen. Denn die Rahmenbedingungen verändern sich im Laufe der Zeit und Anomalien funktionieren oft nicht mehr, wenn sie entdeckt worden sind. Einst stand bei Investoren der Abschlag auf den Buchwert hoch im Kurs, dann kamen Dividendenrenditen in Mode, dann das Kurs-Umsatz-Verhältnis und später dann Gewinnwachstum und Cashflow. Und morgen kann es etwas geben, was wir heute noch nicht mal kennen.

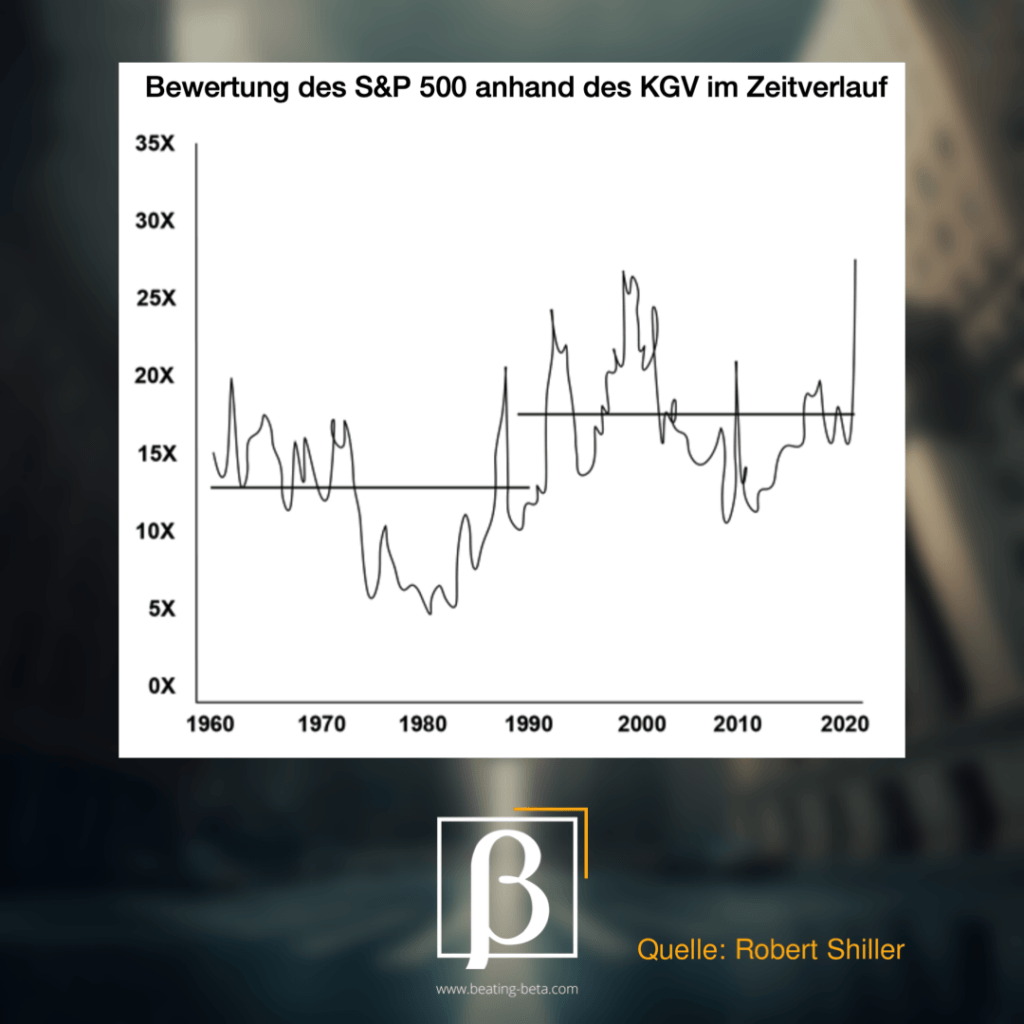

Auch die Kapitalmarkttheorie durchlief eine Evolution: Früher herrschte noch der Glaube vor, dass Märkte effizient wären. Der Random Walk revolutionierte schließlich die Wissenschaft und machte klar, dass Aktienkurse kurzfristig rein durch Zufall entstehen. Später wurde dann den Emotionen der Anleger immer mehr Aufmerksamkeit geschenkt. Heute wissen wir, dass viele Investoren an der Börse nicht anhand fundamentaler Kennzahlen handeln. An der Börse gelten zwar auch Gesetze der Mathematik, doch sie lässt sich auch durch die Brille eines Biologen betrachten. Selbst wenn wir davon ausgehen würden, der Markt wäre effizient und er würde sich in einem Gleichgewicht befinden, dann könnte sich dieses Gleichgewicht in einem komplexen System ständig verschieben. Tatsächlich ist es genau so passiert. Wenn wir die Jahrzehnte und ihre entsprechende Bewertung miteinander vergleichen, dann erkennen wir, dass das Kurs-Gewinn-Verhältnis (KGV) mit der Zeit nach oben klettert.

Die senkrechte Achse zeigt die Bewertung an, 10X steht also beispielsweise für ein KGV von 10, und das sagt aus, dass Aktien in einem bestimmten Jahr mit dem Zehnfachen ihres Jahresgewinns bewertet waren. Diese Bewertung hat sich in den Jahren nach oben bewegt. Lag sie bis 1990 noch deutlich unter 15, so bewegte sich der Durchschnitt im neuen Jahrtausend schon deutlich darüber.

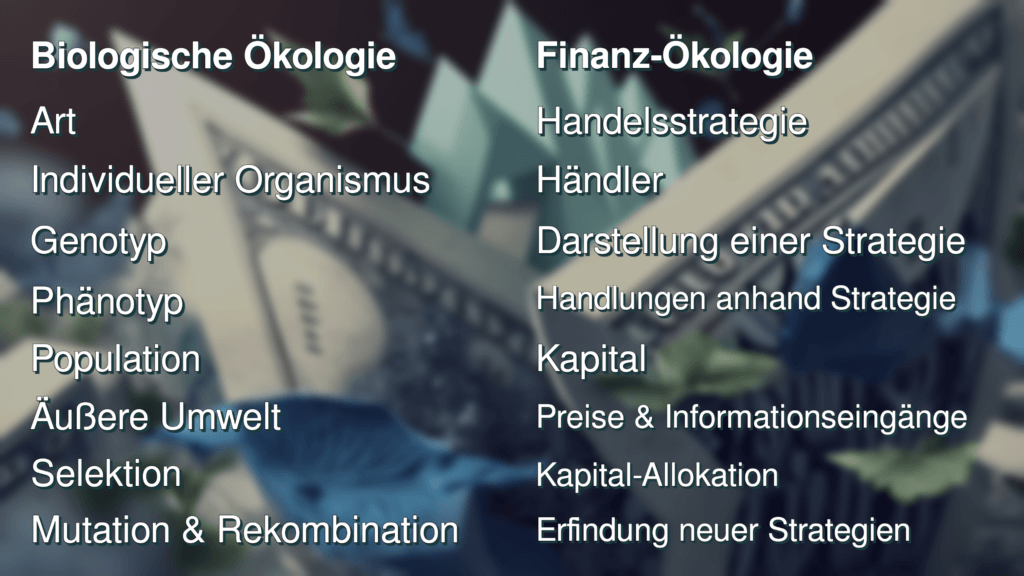

In einer Schrift des Santa Fe Institute mit dem Titel Market Force, Ecology, and Evolution unternahm J. Doyne Farmer den ersten Schritt, das Verhalten an der Börse in ökologische Begriffe zu übersetzen. Er verglich also biologische Ökologie mit finanzieller Ökologie:

Wenn eine Strategie erfolgreich ist, dann zieht sie also mehr Kapital an und dominiert. Farmers Fazit: “Man kann die langfristige Evolution des Marktes anhand der Mittelflüsse analysieren. Die finanzielle Evolution wird in ähnlicher Weise vom Geld beeinflusst wie die biologische Evolution vom Nahrungsangebot.”

Bedingungen ändern sich.

Bewertungen ändern sich.

Marktteilnehmer ändern sich.

Viele Dinge bleiben auch dieselben, aber trotzdem können wir die Börse als lernendes System betrachten. Ein gutes Beispiel dafür sind die berühmten Meme Stocks: Als GameStop und Co. 2021 für Furore sorgten und Kleinanleger davon träumten, dass sie sich gegenseitig zu Reichtum verhelfen könnten, war die Aufregung groß. Einige Anleger verzockten sich und sprangen zu spät auf, einige Journalisten schrieben trotzdem darüber, dass Meme Stocks gekommen wären, um zu bleiben. Aber Börsenprofis wussten damals schon, dass Systeme meistens stabiler sind, als viele glauben und schnell lernen, mit solchen Anomalien umzugehen. Heute redet fast niemand mehr über GameStop und Co. und das System ist natürlich wieder mal nicht zusammengebrochen …